一、服务业纾困政策

●政策文件:财政部 税务总局公告2022年第11号

●生产、生活性服务业增值税加计抵减政策,执行期限延长至2022年12月31日。

●自2022年1月1日至2022年12月31日,航空和铁路运输企业分支机构暂停预缴增值税。

●自2022年1月1日至2022年12月31日,对纳税人提供公共交通运输服务取得的收入,免征增值税。(轮客渡、公交客运、地铁、城市轻轨、出租车、长途客车、班车)

二、快递收派免税政策

●政策文件:财政部 税务总局公告2022年第18号

●自2022年5月1日至2022年12月31日,对纳税人为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

三、小规模纳税人免税政策

●政策文件:财政部 税务总局公告2022年第15号、国家税务总局公告2022年第6号

●自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。

注意要点:

●适用3%征收率免征增值税的,应按规定开具免税普通发票。纳税人选择放弃免税并开具增值税专用发票的,应开具征收率为3%的增值税专用发票。

●合计月销售额未超过15万元(季度销售额未超过45万元),免税销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次。

合计月销售额超过15万元(季度销售额超过45万元),免税销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“其他免税销售额”栏次及《增值税减免税申报明细表》对应栏次。

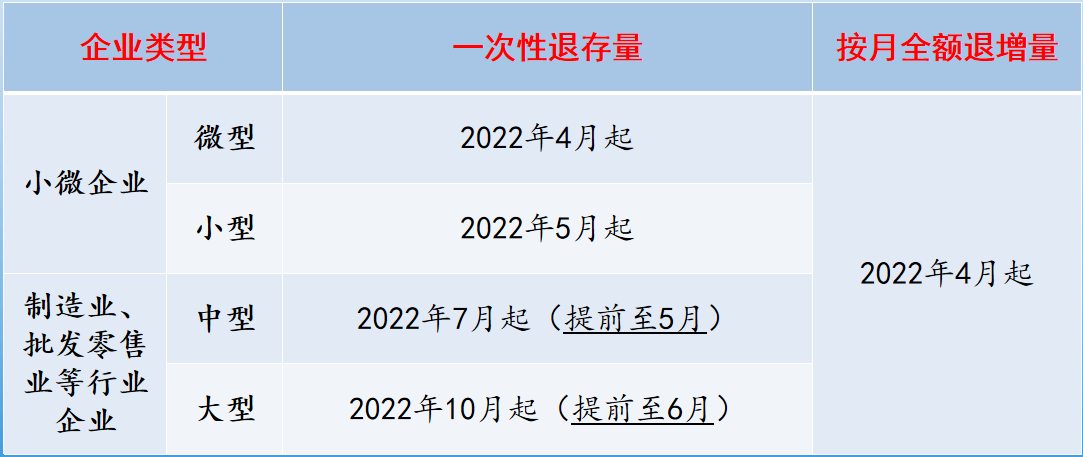

四、大规模留抵退税政策

●政策文件:财政部 税务总局公告2022年第14号、17号、19号、21号

注意要点:

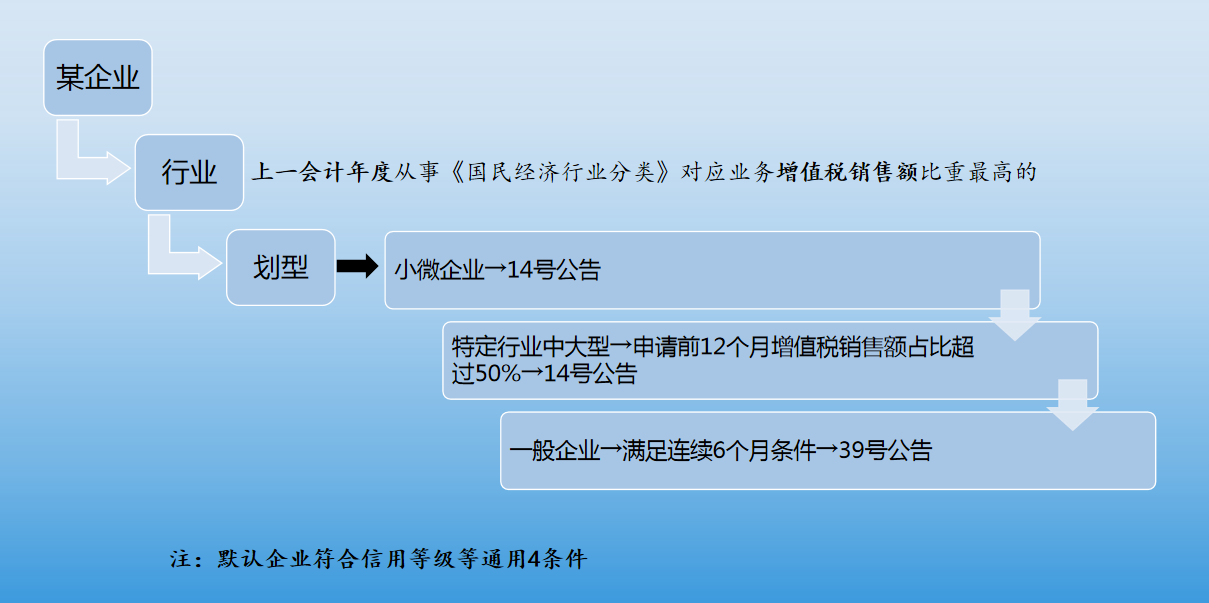

●制造业、批发零售业等行业企业,是指从事《国民经济行业分类》中“批发和零售业”、“农、林、牧、渔业”、“住宿和餐饮业”、“居民服务、修理和其他服务业”、“教育”、“卫生和社会工作”、“文化、体育和娱乐业”、“制造业”、“科学研究和技术服务业”、“电力、热力、燃气及水生产和供应业”、“软件和信息技术服务业”、“生态保护和环境治理业”和“交通运输、仓储和邮政业”业务相应发生的增值税销售额占全部增值税销售额的比重超过50%的纳税人。。

上述销售额比重根据纳税人申请退税前连续12个月的销售额计算确定;申请退税前经营期不满12个月但满3个月的,按照实际经营期的销售额计算确定。

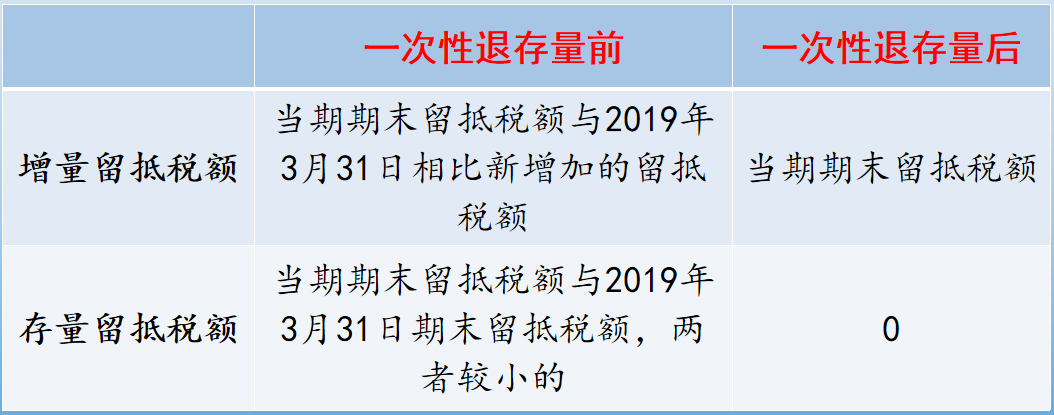

●增量与存量留抵税额

●相关退税条件

(一)纳税信用等级为A级或者B级;

(二)申请退税前36个月未发生骗取留抵退税、骗取出口退税或虚开增值税专用发票情形;

(三)申请退税前36个月未因偷税被税务机关处罚两次及以上;

(四)2019年4月1日起未享受即征即退、先征后返(退)政策。

●企业划型规则

按照相关文件中营业收入指标、资产总额指标判断划型:

①《中小企业划型标准规定》(工信部联企业〔2011〕300号)

②《金融业企业划型标准规定》(银发〔2015〕309号)

其中:资产总额指标:按照纳税人上一会计年度年末值确定;

营业收入指标:按照纳税人上一会计年度增值税销售额确定。

相关文件未包含的:

微型企业:增值税销售额(年)100万元以下(不含100万元);

小型企业:增值税销售额(年)2000万元以下(不含2000万元);

中型企业:增值税销售额(年)1亿元以下(不含1亿元)。

订单提交后,我们将尽快安排工作人员和您联系!

企税宝(北京)财税服务有限公司

联系人:郑经理

热线:18518249757

QQ:807527966

地址:北京市大兴区旧宫东亚五环国际9号楼1706